資本の限界生産性は2回はねる

クラウドクレジットの杉山です。

当社ではこちらのブログで度々「経済発展の段階が浅い国では追加資本を投入した際の利益率は非常に高いものの、経済が発展するにつれてどの業種でも既存のサービスの充実度が向上したり競争が激しくなったりすることを通じて利益率はどんどん下がる」ことをご説明してきました。

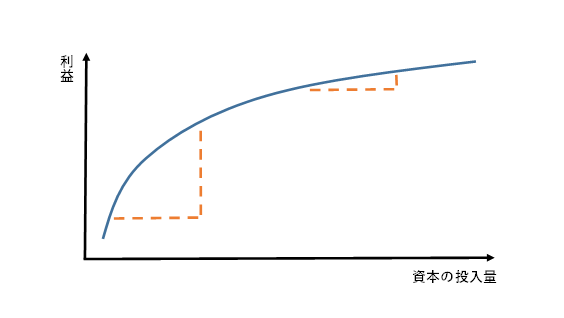

これを表にして示すと、”なぜ途上国、新興国市場における中小企業の利益率は高いのか - 収穫逓減の法則 –”でもご紹介した通り下のようなものになります。

(出所:当社提供)

もう一度ある資金の供給ポイント

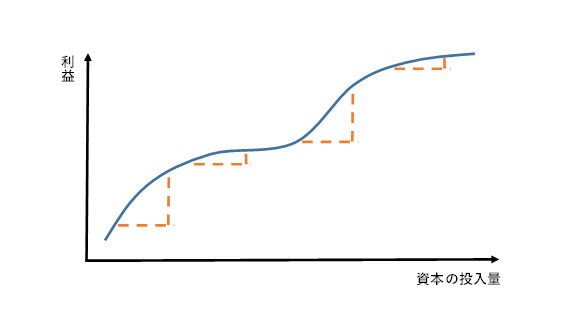

その中で応用編として、最近ではこの曲線には下の図のように修正が加えられています。

(出所:当社提供)

こぶが2つになっています。

修正された曲線では、一定以上資本の投入を続けると、また利益率が急激に上がるポイントがあることになっています。

これには大きく分けて2パターンあり、まずひとつめは比較的うまくいっている中小企業が「隣の店とずっと競争をしていてもきりがない」と銀行から大きな額の融資を受けて一気に業容を拡大するパターンです。

郊外の大型ショッピングモールやレストランのチェーンなどがこれに当てはまり、途上国、先進国のどちらの国でもみられます。

もうひとつは先進国のベンチャー企業です。Googleやfacebookのように、誰もが行っているわけではない事業モデルをベンチャーキャピタルからエクイティ性の資金調達を行うことによって一気にスケールさせる場合です。

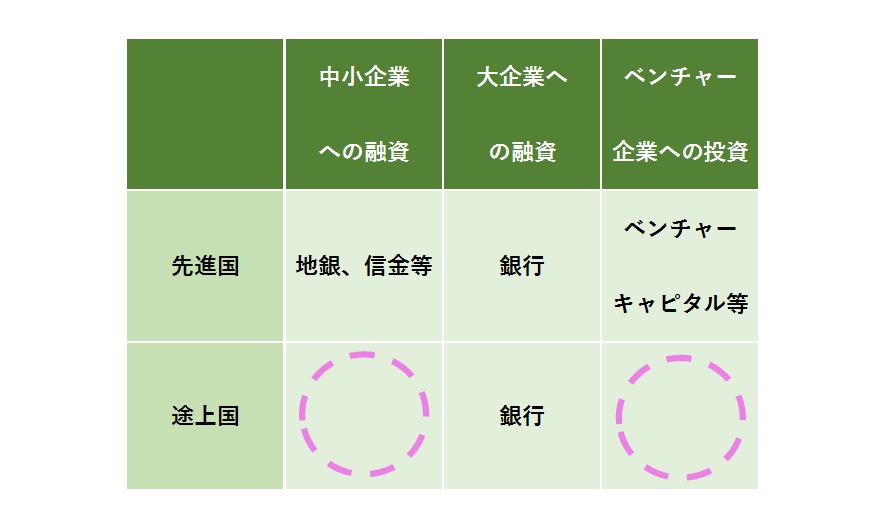

6つのセグメント

これらを整理すると、先進国、途上国それぞれの国で中小企業または大企業への融資、ベンチャー企業への投資を行うという6つのセグメントがあることがわかります。

たとえば日本でいうと、従来からの中小企業や大企業への融資主体として銀行や信用金庫が活動を行っていた中で、20年ほど前には「郊外の大型ショッピングモールの増加によって商店街がさびれてきて。。」というフレーズを聞かれた方は多いかと思います。

そしてここ20年ほどでベンチャー企業への資金供給主体としてのベンチャーキャピタルの数も増えてきている、というステージにあるのではないかと思います。

途上国における中小企業ファイナンスとベンチャーファイナンス

一方で上の図は、途上国においては中小企業とベンチャー企業をファイナンスする主体が他のセグメントと比べて不足していることを表しています。

多くの途上国では大企業に融資を行う銀行の数は増加してきて年々充実してきていますが、中小企業やベンチャー企業への資金供給の主体の充実度はまだまだです。

途上国におけるベンチャー投資はクラウドクレジットの活動分野ではないですが、途上国の中小企業への融資という形での投資資金の供給は、投資型クラウドファンディングという仕組みを用いて積極的に拡大していければと思っています。