分散投資のマジックナンバーは「30」

クラウドクレジットでは、「ご提供しているファンドは、一定数は返済が遅延したり現地通貨安で元本割れを起こしたりすることを前提として投資を行って頂きたい」旨を繰り返しご説明させていただいています。

米国株式の期待リターンよりも高い表面利回り

先日、400兆円超の資産を運用する米国の大手資産運用会社であるバンガード社が、米国株式の今後5年間の期待リターンが4~4.5%、10年間だと4~6%ではないか、というコメントを出しました。

米国株式はリーマンショックの際には1年間で半値にまで暴落し、2018/19年の年末年始にも15%程度の下落(その後回復)を経験したのは記憶に新しい方も少なくないかと思います。

投資家の方がそんな苦痛を味わいながら得られるリターンが、5%程度です。

そんな中、当社がご提供しているファンドの表面利回りは、8%、10%、場合によっては13%といったそれよりも高い水準です。

一般論として、金利や投資のアップサイドが高ければ高いほどリスクも高いという原則から考えても、米国株式の期待リターンよりも高い表面利回りがそのまま実現されるというようなうまい話はほとんどない、とご理解を頂ければと思っています。

分散投資によるリスクヘッジ

とはいえ、実は株式投資と同じで、クラウドクレジットのファンドも、30程度のファンドに分散投資をしていただければ、もちろん確率論ではあるものの、投資家の方の資産が大幅に目減りしてしまうリスクをある程度は低減させることができます。

(出所:Risk Management in Credit Portfolios (Martin Hibbeln))

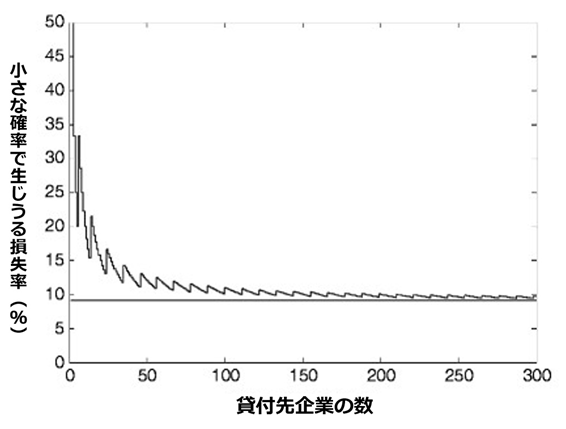

上のグラフをご覧ください。これは横軸が貸付先の数、縦軸が、資産がどの程度棄損してしまう可能性があるかを示したものです。(こちらはあくまで分散によるリスク低減効果のシミュレーションの一例で、具体的な数値はクラウドクレジットのファンドについてのものでない点、ご留意ください。)

貸付先が1つや数件くらいだと、小さい確率とはいえ、資産が大幅に棄損する可能性のあることが分かります。

しかし、貸付先を10、20、30と増やすにつれて、小さな確率で起きるケースに当たってし

まったとしても、資産の棄損率は格段に小さくなっていることが見てとれます。これが分散

投資の効果です。

その一方で、貸付先の数が30を超えると、40、50と増やしていっても、資産の棄損率の低減効果が小さくなっていくことも見てとれます。ここから、「30」は分散投資のマジックナンバーといわれており、「いくつに分散投資をすればよいのか?」という疑問に対するひとつの目安になっています。

2019年4月現在、クラウドクレジットは、投資家の方にちょうど30程度の事業者への投資を行う機会をご提供しています。

もちろんお客様の好みもあるため、今後も徐々にファンドの種類を増加させる方針です。

分散投資を行ってもなお残る「共倒れリスク」

貸付先が30を超えるとそれ以上のリスク低減効果が期待できなくなるのは、「共倒れリスク」があるからです。

これは、2008年のリーマンショックを想像していただくとわかりやすいです。

リーマンショックの時は、日本、米国、欧州諸国と、先進国では世界同時にどの国も不況に陥おちいってしまい、倒産も増加しました。こういう状況では、いくら分散投資をしてもどの貸付先も傷いたんでいるため、たとえ貸付先が30 でも300でも、貸し倒れる割合はほとんど変わらなくなってしまうのです。

もし100種類、200種類ものファンドへの分散投資が必要であれば、とんでもない手間になり現実的でないですし、クラウドクレジットでも個人投資家の方に「全張り」をお願いしたりしてはいますが「そうはいっても自分はこういう地域、業種の企業には投資をしたくない」という方もいらっしゃるとも思いますので、リスクヘッジのための分散投資先が「30」で十分というのは、投資家の方にとって朗報かもしれません。

※本ブログは、書籍「さらば銀行」(講談社)の一部を抜粋・改変したものです。

※書籍はお近くの書店のほか、Amazon、楽天ブックスでもお求めを頂くことができます。

《Amazon》

https://amzn.to/2YKN8l0

《楽天ブックス》

https://bit.ly/2TZdtIh