途上国の信用市場

クラウドクレジットの杉山です。

当社は世界の投資ニーズと資金調達ニーズをつなぐプラットフォームとして、今年の6月から活動を開始しています。当初はペルーという国を、貸付を行う国として選んだことから、途上国での貸付はきちんとお金が戻ってくるものなのか、というお問い合わせをよく頂きます。

日本ではまだ途上国でリテール貸付を行った経験のある人があまり多くはありません。その上さらにネット上で情報を発信する人というと、ごく一握りに少数に限られてきたため、その情報量もおのずと限られてきました。

近年は途上国での貸付ということ、いわゆる貧困層に対して少額を貸し付けるマイクロファイナンス貸付に関する情報が、ネット上や書籍などを通じて日本でも知られるようになってきました。

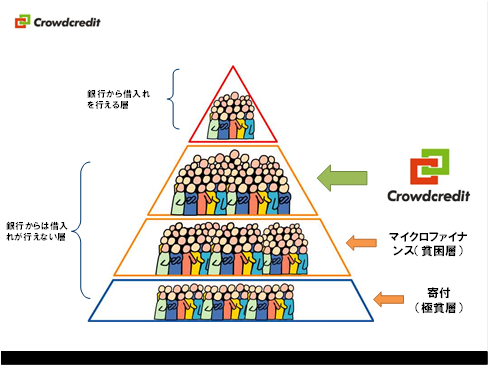

ただし、マイクロファイナンスが対象とする貧困層というセグメントは、途上国の貸付市場の中でもほんの1セグメントにすぎません。もちろん、途上国にもいわゆる先進国のような銀行は存在します。ただし、所得水準から貧困層ではないセグメントの人たちも銀行からは借り入れを行うことができる環境にないのが現状です。

当社はこのような、途上国の中間層(銀行から借り入れを行うことができる人たち)と貧困層(例えば、マイクロファイナンス機関が2万円といった少額貸付を行い、ミシンを購入してもらい、ミシンという生産財よって10万円くらい稼いでもらう。その一方で、4万円を返済(金利は100%)してもらうような人たち)の「間」の層の人たちに対して貸付を行うことを中心に活動していこうと考えています(下のイメージ図をご参照ください。)。

なぜ貧困層でもないのに彼らは銀行から借り入れを行うことができないのでしょう?

それは当社が活動を行っているラテンアメリカでは、銀行が相当保守的であることが原因になっています。

ラテンアメリカでは、ご存知の通り、2002年くらいまでは経済危機が頻発し、その度に経営難に陥る銀行も多くでてきていました。そのため現在でも銀行経営者は経済のダウンサイドに対して非常に敏感で、保守的です。

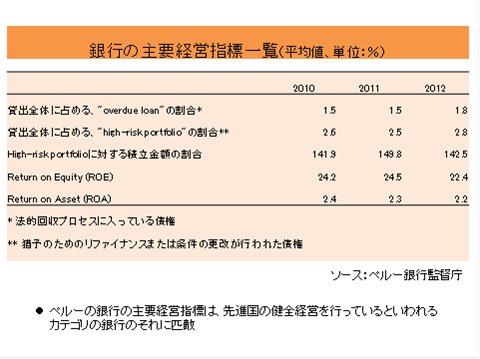

そのため彼らは極めて安全なセクターにしか貸し付けを行わず、その結果たとえば当社が進出を行っているペルーの銀行の財務指標は、リーマンショックを経た今では、先進国の銀行でもめったにみられないくらい綺麗なものとなっています(下の図をご参照ください 。銀行の財務指標を見慣れた方であれば、先進国でもなかなかみられない数字が並んでいることに気づかれると思います。)。

しかしその一方で、多少リスクをとって貸付を行っても、そんなに変なことにはならないのでは、という層の人たちが銀行から借入を行うことができなくなっています。

そこで、この層に対して当社はお金を届けることを進めていこうと考えています。

やはり預金という元本を保証しなければならないものが資金調達源になっている銀行が、極度に保守的になることは実際問題せめられません。リスクテイクをできる主体がこのセグメントを取りにいくべきと考えています。

当社はこのセグメントに日本の個人投資家が投資いただく機会を提供することを目指していますが、ただリスクのみをとっていただくというのではありません。当然、現地の銀行や年金基金等が保守的で貸付を行えないということは、金利も需要と供給のバランスから金利も取りやすくなっています。リスクに見合うだけのリターンがとりやすくなっているところに投資いただくということが当社プロジェクトのポイントとなります。

それでは高めの金利で投資ができたとして、お金はきちんと戻ってくるのでしょうか。

こちらの点に関しても、現在の日本ではマイクロファイナンスに関する情報が途上国の金融に関する情報のほとんどを占めており、「グループ貸付等によって、貸倒率は1%未満の脅威の金融!」というキャッチフレーズがおなじみになってきていると思います。

しかしこれもマイクロファイナンスという1セグメントだけの話であり、銀行セクターや当社が事業を行っている「中間層と貧困層の間」の人たちに貸し付けるセグメントでは、そのような特別なことはおこっておらず、貸倒率は日本などの先進国と似たようなイメージです。

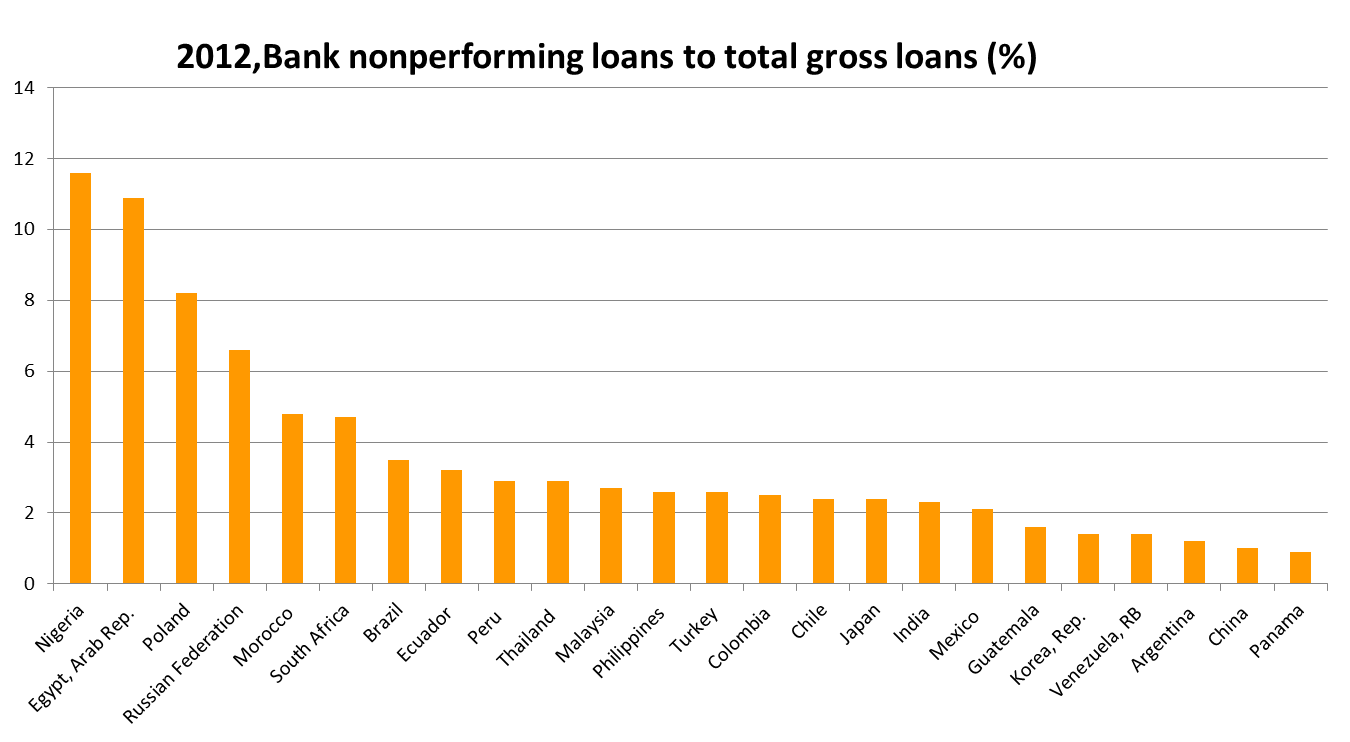

下の図は、世界各国(途上国を中心に載せました)の銀行の不良債権比率を比較したものです。

日本は一時期の不良債権問題も一段落して、現在の不良債権比率は2%くらいです。途上国でも、ナイジェリアやエジプトのように不良債権比率が高い国もあります(たしか、こちらには載せていないカザフスタンの銀行の平均不良債権比率は25%くらいだったと思います)が、日本と同じくらいの不良債権比率の国の方が多い事がみてとれます。

もちろん上記のとおり銀行が非常に保守的ということもありますが、「中間層と貧困層の間」の人たちに貸付を行っても、きちんとお金が戻ってくる仕組みを考えていれば、それほど貸倒率が上がるわけでもないということは、このチャートから類推できると思います。

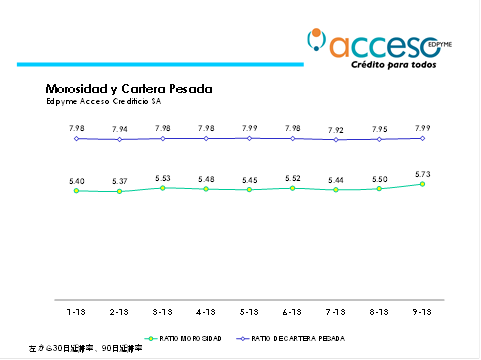

実際に、当社がオートローンに投資を行うファンドを組成するにあたって提携している金融機関は、いわゆる銀行が貸し付けない層の方たちに対してオートローンを提供していますが、その不良債権比率はだいたい5%くらいで推移しています。

もちろん銀行から借りることに慣れていない人たちに対して与信をするわけなので、何も工夫しないというわけにはいきません。マイクロファイナンスでグループ貸付などの工夫がされているのと同様に、返済に関する工夫は必要となります。

当社の提携金融機関では、

- ・ICチップを車に取り付けることで、担保である車の位置情報が常時把握できるようにする

- ・ガソリンスタンドと提携をし、借り手の自営タクシー事業者が給油する際に、上記のICチップを読み取って給油の代金に返済する元利金を上乗せして支払してもらう

という工夫をすることによって、いわゆる不良債権比率を5%程度に抑えてきました。下の図の緑色の線が、不良債権比率の推移を表しています。

こういったセグメントの途上国金融というのは日本ではまだまだ情報がないため、当社ではお客様に投資機会を提供するとともに、いろいろな角度から情報の発信もおこなっていきたいと考えています。