ブログ

途上国支援をクラウドファンディングで~金融の民主化とは? 金融包摂とクラウドファンディングの可能性

皆さんは、「クラウドファンディング」という言葉を聞いて何を思い浮かべますか?

震災復興支援のために多くの人がインターネット上で少額を提供し、特定のプロジェクトを応援する「寄付型」のクラウドファンディングや、最近ではソニー銀行が「投資型」のクラウドファンディングに進出したことを思い出す方もいるかもしれません。いずれにせよ、多くの人が少額のお金を出し合い、何か一つのプロジェクトを動かすための資金集めに貢献するという認識は一致しているでしょうか?

しかし、クラウドファンディングが途上国における貧困削減や経済発展等に貢献するという視点を持っている人は少ないのではないでしょうか。

今回は、日本においてクラウドファンディングプラットフォームを提供し、各国の事業パートナーと連携して途上国、新興国に資金を提供する事業を展開している我々の視点で、いかにしてクラウドファンディングが途上国、新興国における貧困削減、経済発展に貢献する可能性を秘めているかを解説しようと思います。

注目される貧困削減手法:ファイナンシャルインクルージョン

途上国、新興国における貧困削減や経済発展のための重要なコンセプトとして近年注目を集めているのが、「ファイナンシャルインクルージョン」です。ファイナンシャルインクルージョンとは、既存の金融サービスから除外されている人々にも適切な金融サービスを提供しようという動きです。

日本においてはほぼすべての人が何らかの形で既存の金融サービスを利用しているので、金融サービスから除外されている人がいるというのは想像がつきにくいかもしれません。

しかし、世界には、銀行口座を持っていないがために安全な資金の保管場所を持たない人や、ビジネスアイデアがあって成功する見込みがあっても融資を受けられない人がたくさんいます。また、預金や融資サービスは受けられても、コストが著しく高いサービスしか受けられない人も大勢います。

このように、フォーマルな(正規の)金融サービスから除外された(excludedな)人々に対して適切な金融サービスを提供し、既存の金融サービスに受け入れていこう(includeする)というのが「ファイナンシャルインクルージョン(金融包摂)」というコンセプトです。

ファイナンシャルインクルージョンの阻害要因:高い取引コスト

それでは、ファイナンシャルインクルージョンを妨げる要因とはどのようなものでしょう? その最大の要因と考えられるのが取引コストです。

預金サービスや融資サービスを提供するには、当然コストがかかります。たとえば、預金口座を維持、管理するのには人件費やシステム管理費等のコストがかかります。

新しい預金口座を開く際に窓口で対応するスタッフの人件費もかかるでしょう。融資をするには、銀行員が信用力の審査をしたり、回収業務を行ったりしなければなりません。

新しい預金口座を開く際に窓口で対応するスタッフの人件費もかかるでしょう。融資をするには、銀行員が信用力の審査をしたり、回収業務を行ったりしなければなりません。

インフラが整っていない途上国における審査業務や回収業務は大変です。銀行員が山道をバイクで3時間走ってやっとたどり着く村まで回収に行ったりするのです。

これらのコストをすべてカバーできるだけの手数料や利率を口座開設や融資に際して課金しなければ、金融機関は立ち行かないのです。なので、必然的に銀行口座を開く際のコストが高くなったり、融資の利率が高くなったりします。

これらのコストをすべてカバーできるだけの手数料や利率を口座開設や融資に際して課金しなければ、金融機関は立ち行かないのです。なので、必然的に銀行口座を開く際のコストが高くなったり、融資の利率が高くなったりします。

そうすると、10,000円の貯金をするのに1,000円の口座開設料がかかるのは馬鹿らしいので、”銀行預金はやめて自宅に保管しておこう”ということが起きます。また、金融機関側としても、10,000円融資して年利50%を取っても5,000円しか売り上げが立たないので、”もっと大口の顧客を探そう”ということになります。このように、需要側、供給側ともに少額の取引を行う意欲がそがれます。

こうして、貧困層(=少額の取引しか行えない人々)は既存の金融サービスから遠ざけられていくのです。

こうして、貧困層(=少額の取引しか行えない人々)は既存の金融サービスから遠ざけられていくのです。

テクノロジーを有効活用したクラウドファンディングによる課題解決

この、ファイナンシャルインクルージョンを阻害している高い取引コストを大幅に引き下げることができるのがインターネットをはじめとしたテクノロジーです。預金口座の開設を窓口で行うのでなく、インターネット経由で行えば、コストが削減できるでしょう。モバイルマネーによる返済を可能にすれば、資金回収担当者の人件費が削減できるでしょう。

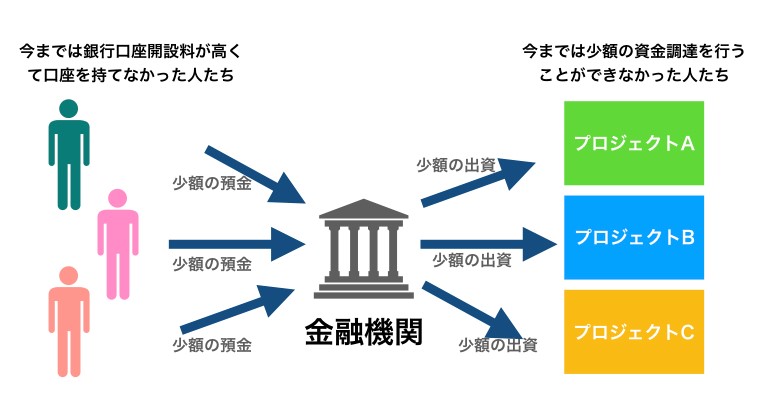

こうして、テクノロジーを使ってコストを圧縮することで、口座開設手数料や融資の利率を引き下げることができます。結果として、下の図の様に少額の預金、少額の融資等が容易になります。

さて、上の図、何かに似ていませんか? 多くの個人が少額の資金を出し合って、様々なプロジェクトに必要な資金を捻出する。そう、クラウドファンディングです。

クラウドファンディングとは、多くの個人が少額のお金をプラットフォームに預け、それを原資に多数のプロジェクトが支援されるというものでしたが、これはファイナンシャルインクルージョンが目指すものに他なりません。ファイナンシャルインクルージョンは、多くの人に少額でも安心して預金ができる口座を提供し、また、多くの小さなビジネスが資本へアクセスできるようになることを目指しているからです。

当然、個人が拠出するお金が元本が保証されている預金なのか、元本が保証されていない投資なのか、というような制度的な違いはあります。しかし、上記のように本質的なお金の流れは変わらないのです。クラウドファンディングとはファイナンシャルインクルージョンを後押しするものなのです。

今までは、金融システムは、少数のお金持ちの少数のお金持ちによる少数のお金持ちのためのサービスだったのかもしれません。特に途上国、新興国においてこの傾向は顕著でした。

それが、クラウドファンディングによって、金融システムが万人の万人による万人のためのサービスに生まれ変わろうとしているのです。クラウドクレジットは、これからもこのクラウドファンディング事業によって、この「金融の民主化」に貢献したいと考えています。

それが、クラウドファンディングによって、金融システムが万人の万人による万人のためのサービスに生まれ変わろうとしているのです。クラウドクレジットは、これからもこのクラウドファンディング事業によって、この「金融の民主化」に貢献したいと考えています。

以上、投資型クラウドファンディングを通じて世界のお金の流れを変えるクラウドクレジットでした。

参考文献:

Ivo Jenik, Timothy Lyman, and Alessandro Nava (2017), Crowdfunding and Financial Inclusion. CGAP. https://www.cgap.org/sites/default/files/Working-Paper-Crowdfunding-and-Financial-Inclusion-Mar-2017.pdf

Copyright © 2016 投信1 [トウシンワン] 1からはじめる初心者にやさしい投資信託入門サイト All rights reserved.