当社ファンドの為替リスクにつきまして

クラウドクレジットの杉山です。

プレスリリース等でも公表させていただいていますが、6月19日に適格機関投資家等特例業務の届出を行い、6月20日からCrowdcreditというプラットフォームでの第1号のファンドである「ペルー・小口債務者支援プロジェクト1号」の募集を開始しました。

おかげさまでペルー・小口債務者支援プロジェクト1号は資料の発送を始めて1週間で満額成立致しました。この投資はオーソドックスな貸付型よりは投資の仕組みが複雑になるため、慎重を期して募集額は小さめとさせていただきました。ご出資に興味をお持ちいただいたにもかかわらず、キャパシティが小さかったためご出資頂けなかったお客様もいらっしゃいましたので、これから2号、3号ファンドとより多くの投資機会の提供を着実にやって参ります。

1号ファンドを募集するにあたり、お客様から為替リスクおよび投資の期間についてご質問をいただくことが多かったため、こちらでこのうち為替リスクについてまとめさせていただきます。

まず、当社は最初の進出国を選定するにあたり、(1)経済が成長しており、(2)かつ経済の頑健性が強く、(3)健全で収益性の高い信用市場が存在し、(4)外資規制のきつくない、という4つの基準に基づいて当初はペルー共和国に進出を行うことにしました。

ペルーは資源国であり過去10年間の資源ブームの中で、過去のハイパーインフレの痛い経験から学び政府部門がお金を浪費することをしなかったため、外貨準備をはじめとして健全にストックが形成されてきています。

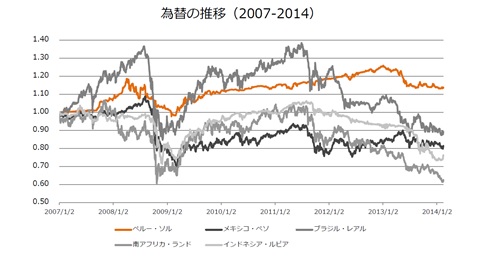

その豊富な外貨準備金を背景として中央銀行が急速な為替の動きに対しては積極的に介入を行うとの期待から、ペルーの通貨であるヌエボ・ソルの変動率は歴史的に他の新興国通貨と比べて小さい範囲で推移してきました。

下のグラフではブラジル・レアル、南アフリカ・ランドなどの代表的な通貨とヌエボ・ソルの対ドルでの為替レートの推移ですが、上がった下がったは別として、その変動幅に注目してみてください。

(ソース:Bloomberg)

もちろん今後も永久にこの変動率が維持されるということはないでしょうが、この変動率の背景にある「ストック」の状況に大きな変化がない限り、しばらくはこの変動率に近いところで為替レートが動くと期待することはできると思います。

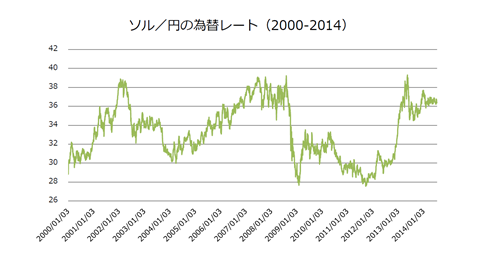

日本から投資をいただくからにはソル/円の為替リスクをおっていただくことになるため、ソル/ドルよりもむしろドル/円の為替リスクの方が大きいといえます。

過去14年程度のソル/円の為替リスクの変動は、以下のようになっています。

(ソース:Bloomberg)

「過去30%、40%上がったり下がったりして危険だと思う」というご指摘はお客様からも頂いていますが、当社ではこの為替の動きの中で当社のプロダクトに出資頂いた場合、どのくらいお客様の投資のパフォーマンスに影響を与えるのかバックテストを行っています。

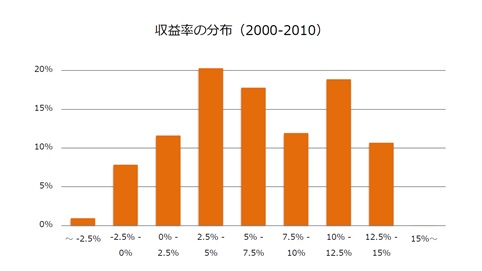

たとえば当社が来月の募集開始を目指している「ペルー・タクシー事業者応援プロジェクト1号」では、ソル建てで7%の利回り(内部収益率)を目指すことを予定しています。

このファンドはオートローンという担保付のローンに投資を行う上で現地の金融機関に額面の100%を保証してもらうという2重のプロテクションを入れているため1号ファンドより利回りは低くなりますが、現地通貨建てでは7%の利回りを目指していくことを予定しています。

ソル建てで7%でまわった場合に、過去の為替レートを当てはめた場合、出来上がりの利回りは下のグラフの通りとなります。

ソル/円の為替レートが30%程度上下しているのに対して、収益率は現地通貨建ての7%から上下に10%弱しか振れていないのがみてとれると思います。

これは主には、ファンドの分配を元利均等の毎月分配型にしているため、キャッシュフローが分散されているので一時的な為替の動きに影響を受けにくくなるように工夫した結果です。

(現地通貨建ての投資がうまく回ったことを前提とすると、)元本割れした可能性が1割弱、利回りが2.5%以上であった可能性が8割程度、利回りが5%以上出た可能性が6割程度となっています。

当初は為替ヘッジのオペレーションを行うことも検討していたのですが、為替ヘッジを行うとオペレーションがより複雑になりオペレーション・リスクが大きくなるため、現時点では上のような仕組みで為替リスクを低減する仕組みをとることに致しました。

ファンドのキャッシュフローを満期一括返済にすると当然上下の振れ幅は大きくなりますが、お客様のご要望をお聞きしつつ、そういった設計のファンドもご提供差し上げるか検討しようと思っています。

また、できるだけ早く為替ヘッジを行ったファンドの企画も行っていこうと思います。

今回のブログでは当社ファンドの為替リスクについてお話しさせていただきましたが、次回は当社で企画しているファンドの投資期間を2~4年としていることについてお話しさせて頂こうと思います。