欧州3か国個人向けローン・ファンド4号(ハイイールド型)

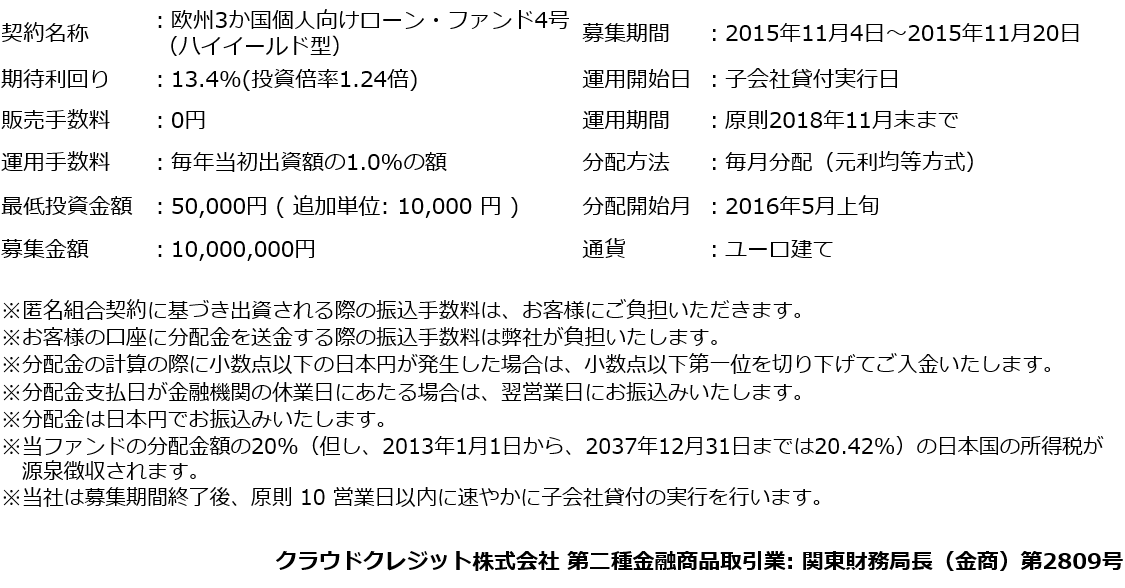

基本データ

欧州3か国個人向けローン・ファンド4号(ハイイールド型)

商品紹介

責任者からのご案内

分散投資を徹底しています。

欧州3か国個人向けローン・ファンドでは、分散投資を徹底します。

当ファンドが子会社貸付を行う当社エストニア子会社は、スペイン、フィンランド、エストニアの個人向けローンに投資を行う事業において既に、ハイイールド型、バランス型、リスク低減型いずれの事業においても数百の個人向けローンへの小口投資を行っており、今後も新たな子会社貸付を受けてより多くの個人向けローンへの投資を行い投資先ローンのさらなる分散を図ります。

大数の法則をきかせることにより、一定のローンが延滞したりデフォルトしてしまってもただちにファンドのパフォーマンスに影響がでるわけではなく、数百あるローンのデフォルト率が期待値に近いかたちで推移することを目指した運用を行います。

セールスからのオススメポイント

現在EUは金融緩和を実施しながら再生と成長の道を進んでおります。

しかしながらリーマンショック以降、銀行に対する規制が強化されたことで融資引き締めが行われ、

域内ではこれまで借入ができた信用力を持つ方でも融資が受けられない状況が続いております。

本プロジェクトは返済能力があっても融資を受けられない方への貸付を目的とし、「生きている債権」への投資をご提供いたします。

オススメポイント

オススメポイント

【国内最高峰級の期待利回り】

国内のソーシャルレンディングで最高峰級の期待利回り13.4%を目指すプロジェクトです!

※詳しくは「基本データ」をご確認ください。

【5万円から投資可能】

最低投資金額を10万円から5万円へ引き下げました! これによりハイリスク・ハイリターンでありながら投資しやすいプロジェクトとなりました。

【元本割れのリスクを分散】

事業貸付のように1社に対しての貸付ではなく債務者の数は数百人となっているため回収リスクが分散され、元本割れのリスクは低減されています!

※仕組みについては「投資スキーム」、リスクに関しては「主なリスク」をご確認ください。

【生きている債権へ投資】

ペルー・小口債務者支援プロジェクトが既に回収不能となっている「不良債権」への投資である一方、本プロジェクトは「生きている債権」への投資を行います。

なんとなく「不良債権」への投資は怖い・・と、感じている方にはオススメのプロジェクトです。

本ファンドの特徴

商品性

ユーロ建て13.4%の投資期待利回りの欧州圏分散型ファンド

本ファンドは、スペイン・フィンランド・エストニアに居住する個人向けの貸付を束ねたポートフォリオを投資対象として組成、特定の国及び個人に貸付額が集中しないよう、一定のリスク分散を利かせた商品としております。

今回クラウドクレジットは、投資期待利回り13.4%のハイイールド型のファンドをご提供いたします。投資期待利回り11.4%のバランス型および投資期待利回り9.5%のリスク低減型の3種類を用意しております。

債権回収のプロセスを内製化

Bondora AS(旧社名ise Pankur AS。2015年8月よりBondora ASに社名変更)は2009年に設立されたエストニアのタリンに本拠を置くP2Pレンディング業者です。

Bondora ASは貸付の際の審査や業務オペレーションの自動化・効率化、ひいてはオペレーションコストの低減に積極的に取り組んでおり、それが本ファンドの期待利回りにも反映されております。

また、Bondora ASは債権回収のプロセスを内製化しており、回収率を高めるためのノウハウを蓄積しつつオペレーションの効率化を図り、不良化した債権の早期回復にも取り組んでおります。

社会貢献

消費者の安定した家計形成のサポート

本ファンドは投資対象国をスペイン・フィンランド・エストニアの欧州3か国としておりますが、これらの地域では複数の金融機関から小口の消費者ローンを高い金利で借りている個人も多く存在しております。

Bondora ASは、このような消費者に対してより低い借入コストでまとまった金額の貸付を提供することで、長期安定的な家計形成をサポートしております。

各ファンドの

特徴

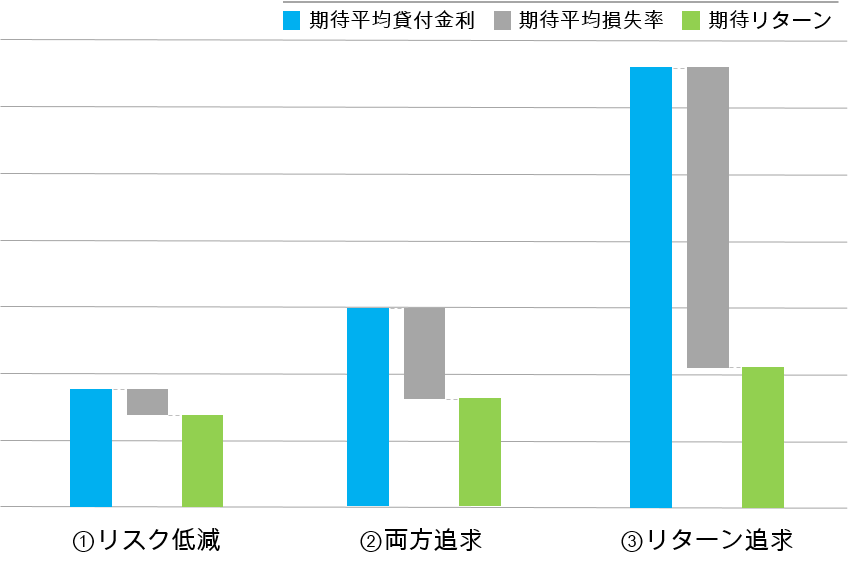

各ファンドの期待リターン比較

クラウドクレジットではこの度3つのファンドをお客様にご提供をさせて頂いていますが、それぞれのファンドの信用リスクの度合いは異なっています。

例えば、リターン追求型では高い利回りの可能性がある一方で、貸付債権の期待損失も高く、リターンとリスクのどちらも高い商品設計です。

両方追求型、リスク低減型においては、想定利回りはそれぞれリターン追求型より低いものの、期待損失も低くより安定した利回りが期待できます。

関連ブログ

投資スキーム

投資スキームについて

クラウドクレジット株式会社(以下、当社)はエストニア子会社に対して子会社貸付を行い、エストニア子会社はこの借入金を原資として、スペイン・フィンランド・エストニアの個人に対する貸付債権の購入を行います。ローン審査、貸付及び管理・回収はBondora ASが行います。お客様には、当社の子会社貸付事業に対して出資いただきます。

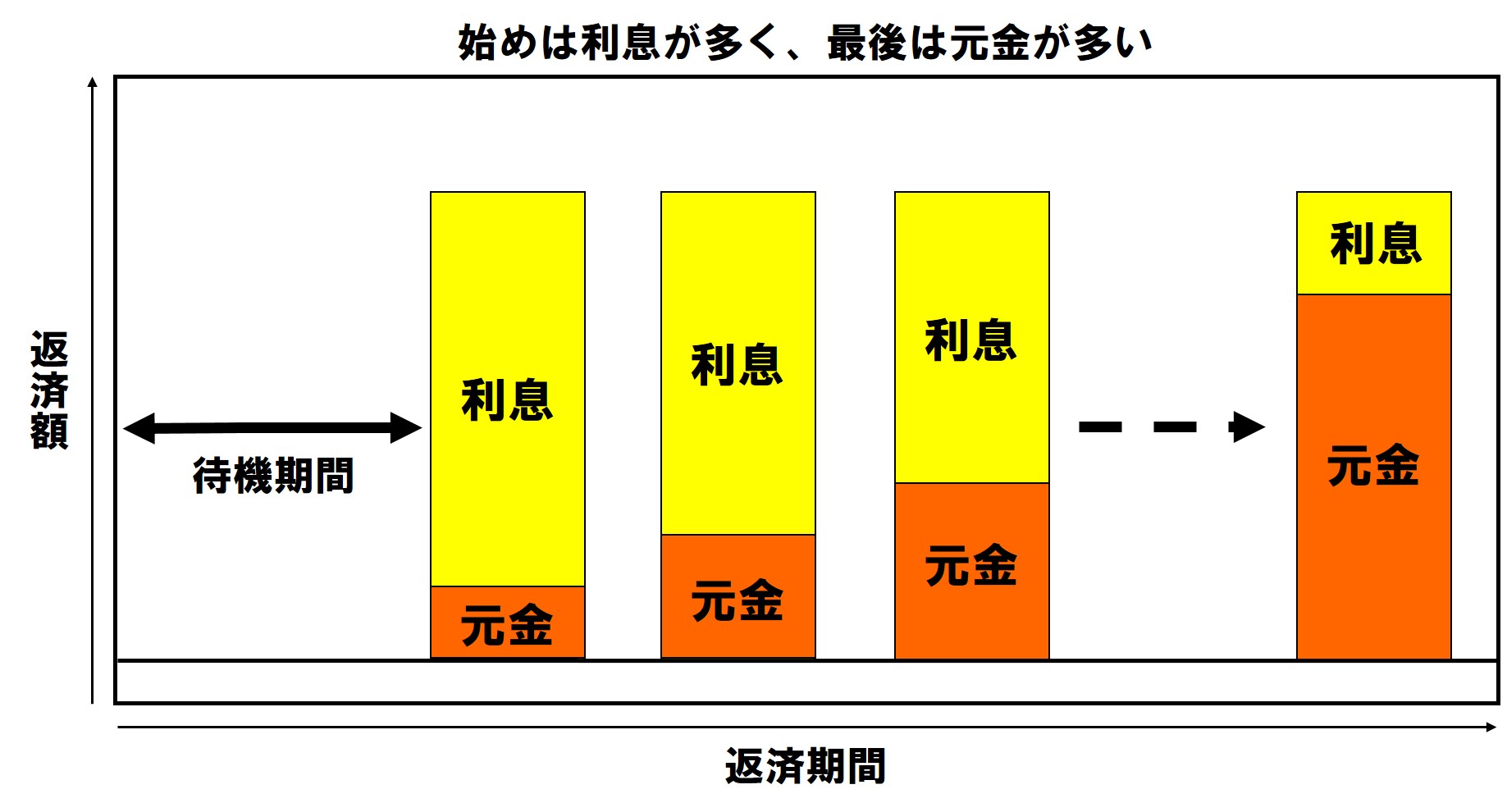

分配金

について

元金と利息を同時に分配

本商品では、エストニア子会社からの返済金(元利均等返済)を原資としてお客様には元金(出資金)と利息を合わせて分配金をお支払いすることとしています。毎月元金が返還されることにより3年の長期運用による元金損失リスクを軽減するとともに、月々お支払する分配金によりお客様が新たな投資機会で資金運用ができるような効率性を目指します。

ここが注意!

ここが注意!

本プロジェクトは子会社貸付実行日から利息が発生し、待機期間4か月を経て、5か月目以降の分配開始を目指します。

提携会社

提携会社

本ファンドの事業で子会社貸付を受けるエストニア子会社は欧州広域で運用されているBondora(ボンドーラ)というP2Pレンディングプラットフォームが取り扱う貸付を投資対象としており、クラウドクレジットはその運用会社であるBondora AS(旧社名ise Pankur AS(イシャ―パンクールアーエス)。2015年8月よりBondora AS(ボンドーラアーエス)に社名変更。)と提携を行っております。

Bondora ASはエストニアのタリンにて設立され、現在エストニア、スペイン、フィンランドの3か国で業務を行っており、36か国9.000名以上の個人/機関投資家がこれらの貸付に対して投資を行っております。

また、2015年2月末現在のフルタイムの従業員41名、資本金は416万ユーロとなっております。

主なリスク

主なリスク

! 消費者ローンの回収リスク

本ファンドにおいて、当社が貸付を行うエストニア子会社は消費者ローン債権の回収金を原資として子会社貸付の元利金を返済します。そのため、消費者ローン債権に関わる債務者の信用力の全体的な悪化などで子会社貸付の回収が予想通りになされなかった場合、本事業における収益の減少または費用の増加がもたらされるおそれがあります。

! 為替リスク

当社はエストニア子会社にユーロ建てで貸付を行うため、お客様はユーロ/円の為替リスクを負うことになります。

! 提携オリジネーターBondora AS(ボンドーラ アーエス)、Bondora Broker OÜ(ボンドーラブローカー オーウー)および当社の信用リスク

エストニア子会社は、資金需要の開拓、審査、貸付及び管理・回収業務をBondora AS及びBondora Broker OÜに委託します。そのため、Bondora AS、Bondora Broker OÜ、当社またはエストニアの子会社が当該業務の遂行が困難ないし不可能となった場合に、本ファンドにおける収益の減少または費用の増加がもたらされるおそれがあります。

! 法制度の変更リスク

日本、スペイン、フィンランド共和国またはエストニア共和国において、本事業の遂行に影響を与える法制度(各国間における租税条約及び税制を含むがそれに限らない)が変更された場合、本事業における収益の減少または費用の増加がもたらされるリスクがあります。

! カントリー・リスク

エストニア子会社の事業は、スペイン、フィンランド共和国またはエストニア共和国の顧客(債務者)を対象にして、エストニア共和国のオリジネーターに主な業務を委託して行われます。そのため、上記各国、特にエストニア共和国の政治経済情勢等の要因による影響を受けて本事業において想定外の費用または損失が生ずるリスクがあります。

! 元本損失のリスク

上記記載のリスクに加え「契約締結前交付書面」に列挙したリスクによりお客様の出資金について元本の損失が生ずるリスクがあります。